Como el colapso del crédito en Venezuela disparó la fintech Cashea

Este servicio está permitiendo a cinco millones de venezolanos comprar ahora y pagar después – impulsando el consumo en todo el país

Desde que vio a los promotores de Cashea vestidos de amarillo en el centro comercial Tolón, en el este de Caracas, Luis Calatayud –un psicólogo de 25 años que vive en la ciudad– ha estado usando la aplicación para comprar cosas en la ciudad: una fintech local Buy Now, Pay Later (BNPL) que permite a los consumidores hacer compras y pagarlas en cuotas en fechas futuras sin intereses. La aplicación actualmente permite a los usuarios comprar en 5.000 tiendas en todo el país y espera agregar 4.000 más antes de que finalice el año. De hecho, según el CEO Pedro Valenilla, alrededor de 20.000 a 25.000 tiendas pertenecientes a 15.000 empresas están en lista de espera para unirse a la aplicación. Según estimaciones internas de la empresa, alrededor del 1% del PIB venezolano pasa por Cashea y la aplicación es utilizada por más de 5 millones de personas – o el equivalente a la población entera de Costa Rica.

“Si algo cuesta 200 dólares y tengo los 200 para pagarlo, pero no quiero gastar los 200, pago 100 y me quedo con 100 como flujo de caja”, dice Calatayud, asegurando que la aplicación le permite tener flujo de caja en la empobrecida economía venezolana. “Luego, cuando recibo más dinero, lo uso y pago mis cuotas. Todo es muy conveniente”. Una vez, recuerda, fue a comprar algo y se dio cuenta de que no tenía suficiente dinero en su billetera: “Cashea me salvó”, dice, “no tuve que dejar mi [futura] compra allí”.

Para Calatayud, Cashea no sólo ha permitido a jóvenes profesionales como él tener un mayor poder adquisitivo, sino también adquirir los bienes materiales que necesitan en sus carreras. “Ahora se pueden pagar vainas carísimas en seis, nueve o hasta doce cuotas, que creo que voy a utilizar para comprar un nuevo teléfono”, comenta. “Yo utilicé Cashea para comprar una tablet que necesitaba para el trabajo. Cuando me mudé solo, compré a través de Cashea muchas de las cosas [para mi apartamento] en EPA”.

A través de consumidores como Calatayud, Cashea ha crecido rápidamente en Venezuela y ha superado las expectativas originales de sus ejecutivos. “En un momento pensamos que podríamos perder hasta cinco o seis dólares por cada 100 dólares que pasaran por Cashea”, dice el CEO Pedro Vallenilla, “luego realmente pensamos que empezaríamos a perder tres dólares… luego menos de uno”. Según Vallenilla, estas tasas de morosidad tan bajas son “best in class numbers” cuando se comparan con las tasas regionales. Los venezolanos, en un país con una larga tradición de acceso a la banca que lo convierte en el segundo con la mayor tasa de la región, “están entre los mejores pagadores de América Latina”, dice Vallenilla, “hay una correlación perfecta entre la calidad del crédito y la morosidad”. Como las personas perciben que sus ganancias y el acceso a través de Cashea es alto, cuidan sus cuentas y deudas. Aunque sólo cometer fraude puede llevar a una expulsión permanente de la aplicación, Cashea cobra $4 por cada cuota que no se pague para que el usuario pueda seguir teniendo acceso a la aplicación.

Calatayud, por ejemplo, ha ido escalando niveles de compra que permite la aplicación. “Tú dices: ‘damn, tienes la facilidad de recibir el producto inmediatamente después de hacer el primer pago’ y eso también te hace esforzarte full en tener los pagos al día”, afirma, “porque al final la aplicación confió en ti y tú confías en ella. El tema de la confianza de verdad es muy, muy grande”.

La crisis crediticia de Venezuela

De hecho, la alta valoración de Cashea por parte de los venezolanos también es resultado de la falta de crédito al consumo en el país. Su oferta de BNPL aparece tras el desplome del crédito tras una recesión de una década y la hiperinflación. “Venezuela llegó a un punto en el que el crédito cayó de niveles de casi dieciséis mil millones de dólares en 2014 a doscientos millones de dólares en 2021, un mínimo histórico”, afirma Asdrúbal Oliveros, director de la firma de consultoría e investigación Ecoanalítica. “Esto pulverizó no solo el crédito a las empresas sino también el crédito al consumo”.

Aunque el crédito se ha recuperado desde entonces hasta los 2.000 millones de dólares, éste se concentra mayoritariamente en las empresas y es bastante insuficiente. “Aún hay necesidades importantes para la población venezolana”, afirma Oliveros. “Las necesidades de financiación para créditos personales rondan los 1.000 millones de dólares y los bancos no están atendiendo ni el 20% de esa cantidad”. Según Oliveros, la cartera crediticia del país –para el tamaño actual de la economía– debería rondar los 15.000 millones de dólares: doce para empresas, en condiciones normales, y tres para personas físicas.

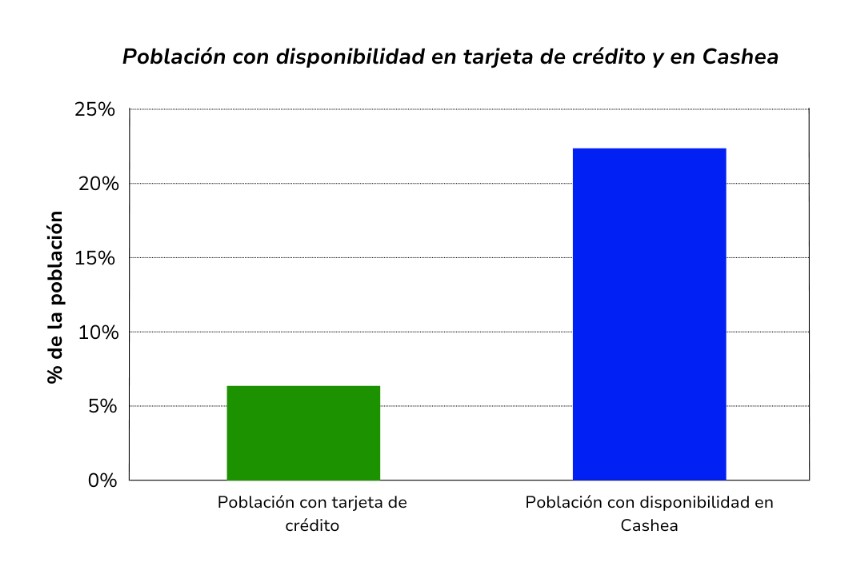

Porcentaje de la población venezolana con tarjeta de crédito vs. porcentaje con disponibilidad de Cashea (Fuente: Ecoanalítica/Cashea).

Así, en Venezuela, donde el crédito escasea, Ecoanalítica estima que solo el 7% de la población tiene tarjetas de crédito, mientras que más del 20% tiene una cuenta Cashea. De hecho, la firma estima que durante 2023, cuando la economía venezolana experimentó un frenazo: las tiendas del Área Metropolitana de Caracas tuvieron una contracción de crecimiento de -3,3%. Mientras tanto, las tiendas que ofrecen Cashea tuvieron una tasa de conversión de clientes del 30%. “Si tú como tienda ofreces opciones de financiamiento, en este caso Cashea, es obvio que el número de compradores aumenta”, dice Oliveros, “está dando una opción adicional más allá del día a día. El crédito ayuda al consumo y a las ventas y eso lamentablemente es insuficiente en Venezuela hoy en día”.

La falta de crédito ha impulsado a Cashea como una alternativa en todo el país. Desde Caracas, inició operaciones en Barquisimeto, Maracaibo y Puerto La Cruz. Luego, saltó a Valencia. Para mayo de este año, Cashea ya operaba en 12 ciudades y, tras llegar a la ciudad de Mérida, ahora cubre 15, entre ellas Acarigua, Cumaná y Valle de la Pascua. La startup espera expandirse pronto a El Vigía. Ahora, Cashea se ha disparado hasta convertirse en la aplicación más descargada de Venezuela tanto en Google Store como en Apple Store, reinando sobre aplicaciones de redes sociales como Instagram y TikTok.

El ascenso de Cashea

Pero Cashea no comenzó siendo un gigante.

Vallenilla cree que la aplicación es “el desenlace de experiencias que han marcado mi vida”: primero, su paso por TuDescuentón, una ex plataforma venezolana de ecommerce de descuentos. Luego, tras la pandemia, Vallenilla se vio “obligado a agarrar el primer trabajo que me ofrecieron” y terminó trabajando en la agencia de cobranzas de consumo Colektia. “Era una industria que no conocía y me terminó enamorando”, dice. “Gestionamos 3.800 millones de dólares de crédito al consumo para Nubank, para Santander, para Itaú, para Falabella” en Chile, México y Perú, cuenta, “los tres country managers me reportaban a mí y yo al CEO”.

Y, a medida que la vieja experiencia de Vallenilla con las aplicaciones de consumo se mezclaba con su nuevo amor por el crédito al consumo, las cosas empezaron a moverse en su país natal: “el dólar empezó a jugar agresivamente en Venezuela, incluso como moneda de curso legal”, dice. “Entonces [la startup de deliveries] Yummy hizo lo que hizo: por primera vez, una empresa venezolana levantó venture capital”. Para Vallenilla, el ascenso “disruptivo” de Yummy alrededor de 2021 fue “el antes y el después de las startups en Venezuela. Abrieron la puerta para que compañías como Cashea hoy puedan existir”. Vallenilla decidió dejar su trabajo en Colektia.

El equipo de financiación de Cashea se creó rápidamente: Vallenilla unió fuerzas con Ramón Lange, ahora COO de la empresa, que había trabajado en la empresa de entrega regional Rappi durante cinco años y había estado expuesto a los mercados latinoamericanos; Nicolás Curat, empresario tecnológico argentino-venezolano experto en software y ahora CTO de Cashea, y Arnoldo Gabaldón, graduado de Ivy League y ex gerente de McKinsey, el CFO de la startup. Y así, con un presupuesto reducido, Cashea comenzó oficialmente el 3 de octubre de 2022.

A pesar de la liberalización económica que permitió que startups como Yummy y Cashea prosperaran, los directivos de la empresa aún tenían que sortear las laberínticas regulaciones venezolanas. “No íbamos a lanzar Cashea hasta que pudiera socializarse y tener la aprobación de los reguladores locales”, dice Vallenilla. Durante el año anterior al lanzamiento oficial, “tomamos miles de folios para explicar el modelo de negocio, para que los reguladores [del Ministerio de Finanzas y SUDEBAN] pudieran entender quién estaba detrás del negocio, qué quería hacer, cuál era la experiencia, cuál era nuestra política de seguridad e información”, dice Vallenilla. “Después de cuatro o cinco intentos, el regulador entendió nuestro modelo y nos dio la aprobación”, dice, “y fue solo después de la aprobación que Cashea se lanzó al mercado”.

Una tienda de electrodomésticos en Maturín promociona su servicio Cashea.

En un intento de generar un network effect, la empresa decidió entonces empezar desde un nodo para luego expandirse por todo el país. El nodo, dice Vallenilla, fue el centro comercial: una primera zona de prueba, con promotores de Cashea vestidos de amarillo, que luego se replicaría con éxito en otros centros comerciales antes de expandirse por Caracas y el país. “Dijimos: voy a ganar un centro comercial, luego voy a ganar el segundo centro comercial, luego voy a ganar el tercer centro comercial, y al ganar los 20, 50, 60 centros comerciales del país vamos a ganar en Venezuela”, dice. El nodo elegido, entonces, fue el centro comercial Sambil. Y fue un éxito. Le siguieron los centros comerciales Tolón y Líder. Y luego el CCCT.

Sin embargo, antes de la prueba Sambil y dos semanas antes del lanzamiento oficial, Cashea buscó los primeros intentos con algunas tiendas individuales: Depofit, una tienda de deportes, y la óptica Doctor Lentes, que vio la primera transacción comercial. “El día que firmamos con Doctor Lentes, la doctora [de la tienda] me llamó y me dijo que llegó una señora llamada Catherine con su hija Sofía y que necesitaban lentes pero no tenían dinero para pagarlos en su totalidad y Sofía no podía volver a la escuela al día siguiente si no tenía los lentes”, cuenta Vallenilla. “¿Qué te parece si hacemos tu primera transacción?”, le preguntó la doctora. Y Sofía se convirtió en la primera clienta de Cashea. “Dije: this was meant to be!”, dice Vallenilla. “Hoy, lo primero que la gente ve cuando comienza a trabajar con Cashea es la historia de Sofía”.

¿Cashea transnacional?

El destacado crecimiento de la empresa, al igual que Yummy, ha sido desde entonces empujado por inversores extranjeros. “En nuestra última ronda [de inversión] tenemos inversores fundadores de unicornios, tenemos inversores de fondos de capital de riesgo de Nueva York, California, México”, dice Vallenilla. Estos incluyen al inversor fintech con sede en California NuMundo Ventures, la firma de venture capital con sede en la Ciudad de México 99 Startups, Roger Laughlin del startup unicornio Kavak y el fondo Epakon Capital de Vicente Zavarce de Yummy.

Cashea también ha ampliado recientemente su alcance. Aunque comenzó centrándose en compras ocasionales, con un plazo de pago de 42 días y cero intereses, desde entonces se ha ampliado a un plazo de tres meses y desde mayo permite compras más cotidianas o importantes: desde supermercados y farmacias hasta motos. Vallenilla menciona como ejemplo a las madres trabajadoras que no han recibido su pago quincenal pero que ahora pueden hacer la compra antes de cobrar. Así, en un país donde una amplia mayoría es pobre y mal pagada, la aplicación ha procesado más de 5,3 millones de solicitudes –con una orden de compra promedio de 140 dólares– y procesa más de un millón de transacciones al mes.

Si bien la reciente ampliación de la brecha entre el tipo de cambio oficial y el tipo de cambio del bolívar y el dólar en el mercado negro ha afectado la estabilidad monetaria sobre la que se fundó Cashea, dice Vallenilla, aún no es un problema mayor. “Si Dios quiere, esto se puede solucionar y resolver pronto”, afirma.

Y, sin embargo, Cashea espera expandirse pronto a los frontier markets del Caribe y América Central. Aunque el auge regional del capital de riesgo de 2021 hizo que la directiva de Cashea quisiera, sin éxito, “abrir un segundo país antes del segundo año”, Vallenilla dice: “Estoy convencido de que antes de que se cierre el tercer año, potencialmente habremos abierto nuestro segundo país y, quién sabe, tal vez nuestro tercero”.

Caracas Chronicles is 100% reader-supported.

We’ve been able to hang on for 22 years in one of the craziest media landscapes in the world. We’ve seen different media outlets in Venezuela (and abroad) closing shop, something we’re looking to avoid at all costs. Your collaboration goes a long way in helping us weather the storm.

Donate